Традиционное кредитование — это сфера деятельности регулируемых банков и финансовых учреждений, которые предоставляют кредиты лицам с подтвержденной кредитоспособностью. В отличие от него, криптокредитование по-прежнему остается в значительной степени нерегулируемым и представляет как возможности, так и риски для кредиторов и заемщиков.

- Что такое традиционное кредитование?

- Плюсы и минусы традиционного кредитования

- Что такое криптокредитование?

- Плюсы и минусы криптокредитования

- Сравнение традиционного кредитования и криптокредитования

Что такое традиционное кредитование?

В традиционной банковской системе фиатные кредиты получают в банке или регулируемом финансовом учреждении через сложный процесс одобрения займа, который включает заполнение заявок и подтверждение кредитоспособности через проверку кредитной истории. Заемщик должен достичь определенного рейтинга в процессе кредитного скоринга, который учитывает его предыдущие кредиты и историю платежей. Если заемщик классифицируется как кредитный риск, он не сможет получить займы на лучших условиях и, возможно, вообще не сможет получить кредит.

Крупные фиатные кредиты обычно требуют обеспечения залогом, таким как автомобиль, дом или другое ценное имущество. Эти продукты известны как обеспеченные кредиты. В случае невыполнения обязательств по кредиту физический актив будет изъят или конфискован.

Плюсы и минусы традиционного кредитования

Традиционные кредиторы подчиняются строгим банковским правилам. Их процентные ставки основаны на ставках, установленных центральными банками или федеральными резервами, которые стремятся поддерживать целевую процентную ставку. Когда центральный банк или резерв повышает ставки, банки-кредиторы следуют этому примеру и наоборот.

Конкуренция между банками, спрос на кредиты или кредитоспособность заемщика также могут влиять на процентные ставки. Это означает, что любое сравнение процентных ставок по обычным кредитам покажет незначительные различия между кредиторами и более высокие ставки для заемщиков с низким кредитным рейтингом. Традиционное кредитование не является свободным рынком, и заемщики с плохой кредитной историей или ее отсутствием могут быть исключены.

Положительная сторона традиционного кредитования заключается в том, что жесткое регулирование обеспечивает определенные процессы и уровень защиты потребителей в случае возникновения проблем. Например, практически невозможно, чтобы незаконный деятель стал крупным или основным поставщиком займов, и все традиционные кредиторы должны учитывать интересы потребителей наряду со своими собственными.

Что такое криптокредитование?

В криптокредитовании заемщики могут использовать свои криптовалютные активы в качестве залога для получения крипто- или фиатного кредита. Владельцы криптовалют или кредиторы также могут заключать конкретные соглашения с заемщиками, что осуществляется через кредитные платформы.

Владельцы криптовалют могут становиться кредиторами на платформах однорангового (P2P) кредитования, добавляя свои активы в пул ликвидности или в протокол децентрализованных финансов (DeFi), который выступает в роли кредитной платформы для заемщиков.

Криптокредитные платформы обычно упрощают процесс заимствования между кредиторами и заемщиками, предоставляя инфраструктуру для их взаимодействия через смарт-контракты и блокчейн-технологии, где условия займа могут быть проверены, а транзакции происходят автоматически.

Существует два основных типа криптокредитования: централизованное и децентрализованное криптокредитование.

- Централизованное криптокредитование

Централизованные криптокредитные платформы управляются единственным субъектом или бизнесом, который действует как посредник между кредиторами и заемщиками и взимает комиссию. Кредиторы могут зарабатывать проценты, а заемщики платят проценты и обычно должны предоставить залог в виде своих криптовалютных активов. Смарт-контракты используются для проверки транзакций и обеспечения выполнения условий займа. Если заемщик не выполняет обязательства по кредиту, кредитор получает согласованный залог.

- Децентрализованное криптокредитование

Децентрализованные или P2P-кредитные платформы — это DeFi-протоколы, где кредитование полностью автоматизировано с помощью смарт-контрактов. Эти платформы могут иметь кредитные пулы, где владельцы криптовалют предоставляют свои активы в качестве ликвидности для кредитования в обмен на вознаграждения и/или проценты. Смарт-контракты распределяют или собирают займы на основе установленных критериев, а процентные ставки могут определяться алгоритмом.

Плюсы и минусы криптокредитования

В криптокредитовании нет кредитных проверок или заявок, и транзакции могут обрабатываться в считанные минуты без длительного процесса подачи и утверждения заявки, характерного для традиционного банковского дела. Криптокредиторы и заемщики обычно только регистрируются на платформе, проходят проверку личности и подключают свои криптовалютные кошельки.

Процентные ставки и условия, а также любые вознаграждения, устанавливаются криптокредитными организациями и рынком. Доходность от криптокредитования может быть выше, чем процентные ставки, предлагаемые традиционными банками по обычным сберегательным продуктам. Криптовалютное кредитование позволяет инвесторам получать доход от своих криптовалютных активов.

Основной недостаток криптокредитования заключается в отсутствии регулирования, что не обеспечивает защиту ни кредиторам, ни заемщикам, и в этой сфере часто действуют недобросовестные участники.

Волатильность цен на криптовалюты также означает, что стоимость залога или ликвидности, предоставленной заемщиками или кредиторами, может быстро снижаться. Падение стоимости залога увеличивает риск для кредитора в случае невыполнения обязательств заемщиком и может повлиять на способность заемщика погасить кредит.

Кроме того, кредитные платформы могут ликвидировать кредит, если из-за волатильности цен он не соответствует требуемому соотношению кредита к стоимости залога (LTV). Соотношение LTV — это финансовый показатель, используемый для измерения суммы кредита по отношению к стоимости актива, обеспечивающего кредит.

Хотя блокчейн-технология обеспечивает безопасность и скорость транзакций по криптокредитам, существует риск уязвимостей или ошибок в смарт-контрактах, особенно в DeFi-протоколах, что делает их уязвимыми для атак.

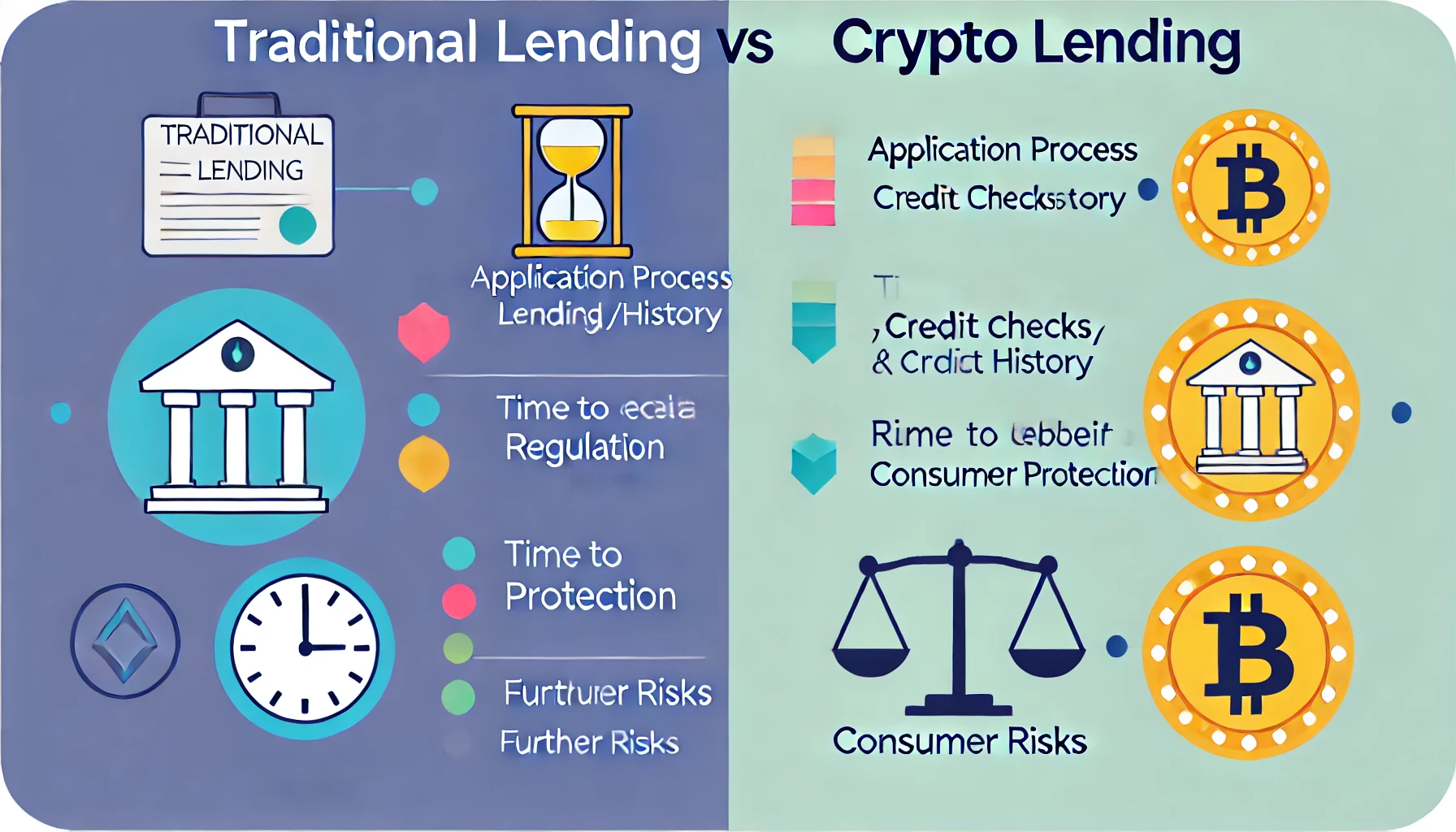

Сравнение традиционного кредитования и криптокредитования

Основные различия между традиционным и криптокредитованием описаны ниже:

Аспект Традиционное кредитование Криптокредитование Процесс подачи заявки Длительный процесс одобрения займа с заполнением анкет Регистрация и предоставление удостоверения личности Кредитные проверки и история Кредитная история и кредитный рейтинг Отсутствуют Время получения кредита Дни/недели Минуты Регулирование Строго регулируется Нерегулируется Защита потребителей Доступна Отсутствует Дополнительные риски Заявка на кредит может быть отклонена, пропущенные платежи или невыплаты по кредиту приводят к конфискации имущества и ухудшению кредитоспособности Волатильность цен на криптовалюту, дефолты по кредитам, незаконные действия, уязвимости смарт-контрактов и будущие регулирования

Криптокредитование начало набирать популярность, когда пандемия COVID-19 негативно повлияла на доходность традиционных инвестиционных продуктов, таких как сбережения. Оно также возникло как способ для владельцев криптовалют использовать свои активы, сохраняя при этом их владение.

Для заемщиков криптокредитование позволяет использовать цифровые активы в качестве залога и исключает необходимость в кредитной истории или проверке кредитоспособности. Криптокредитование также служит для обслуживания мирового населения без доступа к банковским услугам и обеспечивает почти мгновенные транзакции.

Однако, несмотря на преимущества и потенциально высокую доходность, сектор криптокредитования имеет свои риски и разделяет риски, связанные с использованием криптовалют, такие как волатильность цен, незаконные действия и технологические уязвимости. Развивающееся мировое регулирование криптовалют имеет потенциал добавить ограничения в сектор криптокредитования в будущем. Некоторые страны уже запретили криптокредитование.

Из-за строгого регулирования и защиты потребителей традиционные кредиты сложнее получить для заемщиков, но они намного безопаснее. Более того, владельцы активов не могут просто стать кредиторами, чтобы получать доход от своих активов.